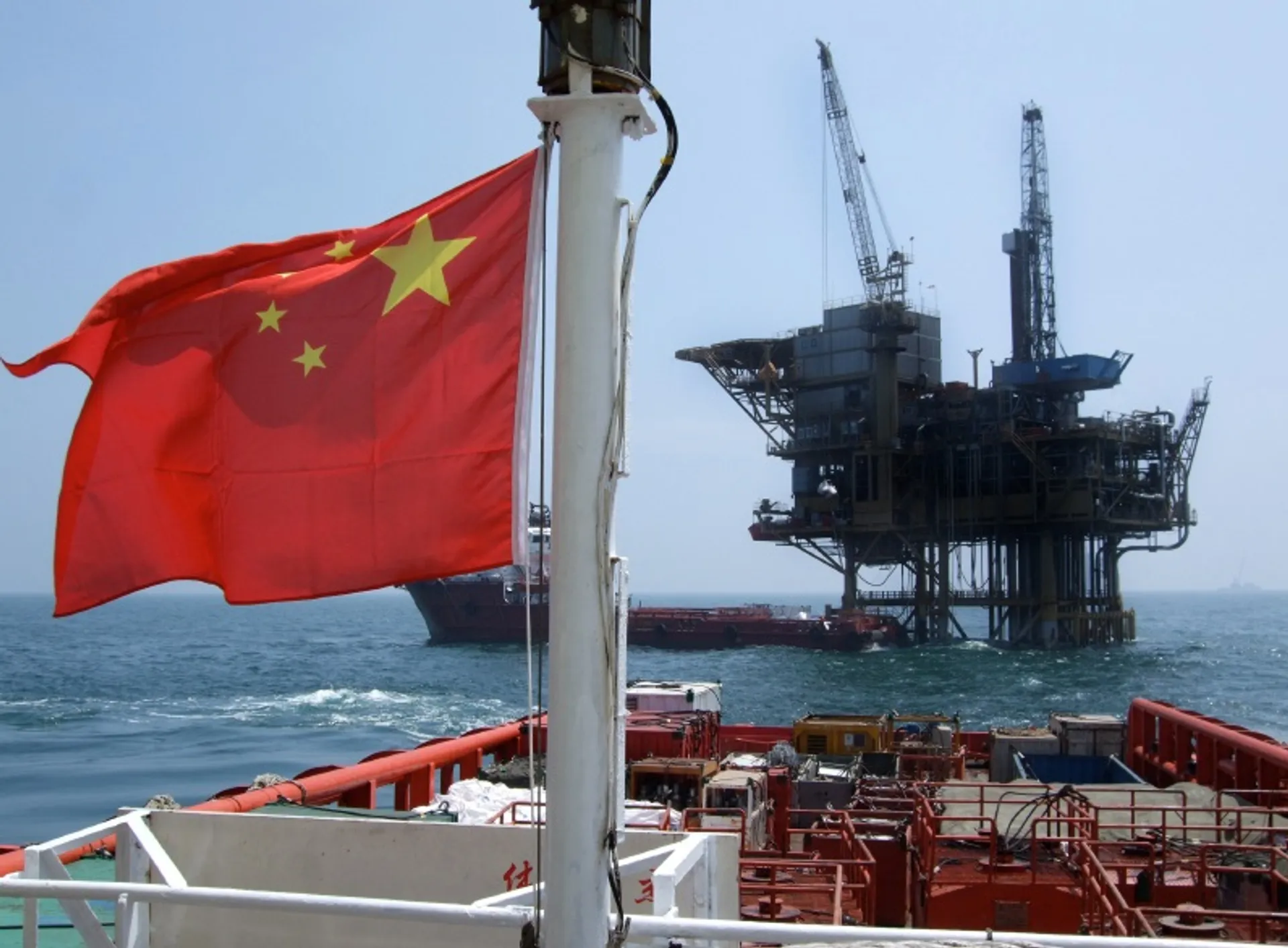

Китай набирает силу в нефтепереработке

Страна не афиширует поставки в Европу, но Казахстану нельзя игнорировать этот факт

Китай становится все более заметным игроком на мировом рынке нефти. В настоящее время он входит в число основных потребителей черного золота (на дюжину государств во главе с США и Поднебесной приходится примерно 70% мирового спроса). Сейчас, судя по всему, страна «присматривается» и к рынку нефтепродуктов – не исключено, что она стремится стать одним из ведущих поставщиков на континенте.

Один из аналитиков, прокомментировавших тему для центра деловой информации Kapital.kz , высказал предположение: такая активность соседнего государства может в определенной степени отразиться на экспортном потенциале Казахстана. При условии, конечно, что он будет реализован – после модернизации существующих НПЗ и строительства четвертого завода, когда, как ожидается, возникнет профицит нефтепродуктов.

Маневры на вершине импорта

«Влияние Китая на нефтяной рынок будет только увеличиваться. Он уже в июне сместил США с первого места в качестве крупнейшего мирового импортера черного золота», – говорит Вадим Иосуб, старший аналитик «Альпари». По его словам, это произошло за счет того, что Америка сокращает закупки сырья, больше полагаясь на собственные сланцевые месторождения.

Так, в июне Китай увеличил импорт нефти на 27% по сравнению с маем – до 7,2 млн барр./сут. В июле поставлялось 7,3 млн барр./сут. (к слову, для этого месяца года такой показатель считает рекордным; исторический месячный рекорд установлен страной в апреле этого года – 7,4 млн барр./сут.).

В мае основным поставщиком углеводородного сырья стала Россия. Руководитель по исследованиям сырьевых рынков Nomura Holdings Гордон Кван поделился с агентством Bloomberg предположением: Саудовской Аравии для возвращения утерянной позицию лидера, необходимо так же, как и России, согласиться на оплату поставок в юанях.

Такой же точки зрения придерживается и Вадим Иосуб. Саудовская Аравия, указывает он, переместилась сразу на третье место в списке поставщиков нефти для КНР, пропустив вперед и Анголу. «В первую пятерку входят также Ирак и Иран. В этой комбинации заслуга не только России, нарастившей поставки на 20%, но и самой Саудовской Аравии, которая снизила их по сравнению с апрелем на 42%». При этом, отмечает аналитик, у самого Китая при такой плотной конкуренции импортеров есть возможность маневра и выбора наилучших ценовых предложений.

КНР поддерживает начатый ею тренд потребления нефти – даже несмотря на внутреннюю экономическую ситуацию (проблемы на фондовом рынке, низкие показатели экспорта и т.д.), отмечает Акбар Тукаев, советник генерального директора инжиниринговой компании «КАЗГИПРОНЕФТЕТРАНС». Так, в последние 6-7 лет страна ежегодно увеличивает спрос примерно на 300 тыс. барр./сут.

Если же говорить о влиянии на стоимость барреля, то, как считает Вадим Иосуб, в сложившейся ситуации уже сейчас можно констатировать: самое небольшое снижение прогнозов по темпам роста экономики КНР оказывает огромное давление на нефтяные цены. «Именно этим фактором (наравне с ожиданием снятия санкций с Ирана) объясняется нынешнее падение нефтяных цен», – говорит он, ссылаясь при этом на мнение Международного энергетического агентства о том, что доля Поднебесной в потреблении мировой нефти превысит 11%.

Китай вышел на европейскую тропу

По мнению Акбара Тукаева, стоит обратить внимание на такой факт: в июне и июле КНР отправила в Европу – причем без широкой огласки – два танкера с авиационным топливом по 90 тыс. тонн каждый. Это удивляет, поскольку ранее государство декларировало: его перерабатывающие мощности ориентированы в первую очередь на удовлетворение собственных потребностей и запросов ближайших соседей. Традиционно нефтепродукты поставлялись в Гонконг, Южную Корею, Вьетнам, ОАЭ, немного в США. Это относится в первую очередь к авиакеросину.

Именно с этим видом топлива Китай вышел за привычные для себя границы поставок. По всей видимости, предполагает аналитик, страна либо избрала агрессивную политику воздействия на новые рынки, либо у нее сложился переизбыток этого топлива, что, скорее всего, связано со структурой переработки. Так, в январе-июне там произведено 44,3 млн баррелей реактивного топлива, что практически на 20% больше, чем в аналогичном периоде прошлого года – это существенно. На такой же процент вырос в целом экспорт нефтепродуктов.

Почему Китай выбрал именно Европу? Это, как можно предположить, отчасти обусловлено ограниченным поступлением на указанный рынок российских углеводородов.

С прицелом на экспорт

Китай, судя по всему, превращается в одного из крупнейших обладателей нефтеперерабатывающих мощностей. По информации Акбара Тукаева, мощности увеличиваются ежегодно в течение последних 15 лет: если в 2000 году речь шла о 5,4 млн барр./сут., то в 2014 году – о 14 млн барр./сут. При этом, как сообщали информагентства в сентябре 2014 года, представитель Национальной комиссии по реформам и развитию Китая озвучил планы страны увеличить мощности переработки до 15,8 млн барр./сут. к 2020 году и до 17 млн барр./сут к 2025 году.

Главными участниками мирового рынка переработки нефти являются США и Европа. К конкурентной борьбе может подключиться и Саудовская Аравия: она создавала у себя эту отрасль 30 лет и теперь запустила ее на полную мощность.

По данным Акбара Тукаева, перерабатывающие мощности Штатов – 18 млн барр./сут., потребление нефти там составляет 19 млн барр./сут. В Европе имеется мощностей на 23,7 млн барр./сут., производство – лишь около 17 млн барр./сут.; с учетом капремонтов, профилактических работ и процессов модернизации можно предположить, что простаивает мощностей приблизительно на 3 млн барр./сут., притом что собственные энергоресурсы в Европе значительно истощены. Если бы Китай получил возможность дополнительно потреблять 3-4 млн барр./сут. по достаточно низким ценам, то вполне мог бы поставлять в Европу примерно 2-3 млн барр./сут. нефтепродуктов, оценивает ситуацию эксперт.

Однако у самой КНР в настоящее время перерабатывающие мощности тоже превышают объем потребления сырья: 14 млн барр./сут. против 10,7 млн барр./сут.

Но даже несмотря на это, растущие силы Китая, вероятно, не внушают оптимизм другим участникам рынка. Тем более поставки в Европу он, возможно, осуществил по ценам, близким к демпинговым. Такой вывод собеседник делает, исходя из «секретности» операции (в СМИ тема широко не освещалась).

«Для Казахстана позиция Китая в области нефтепереработки важна, с одной стороны, из-за цен на сырье. С другой – нам будет очень трудно наращивать свои нефтеперерабатывающие мощности в контексте экспортных поставок. КНР за счет объемов переработки и демпинга не даст нам спокойно в будущем экспортировать свои нефтепродукты даже ближайшим соседям», – считает спикер. Тем более есть Россия – пробиться между двумя сильнейшими игроками будет нелегко.

Думать об этом нужно уже сейчас. Если Казахстан действительно намерен развивать нефтепереработку с прицелом на экспорт.