10 признаков того, что банк по-настоящему digital

Всем ли банкам нужно стремиться к 100% цифровой модели?

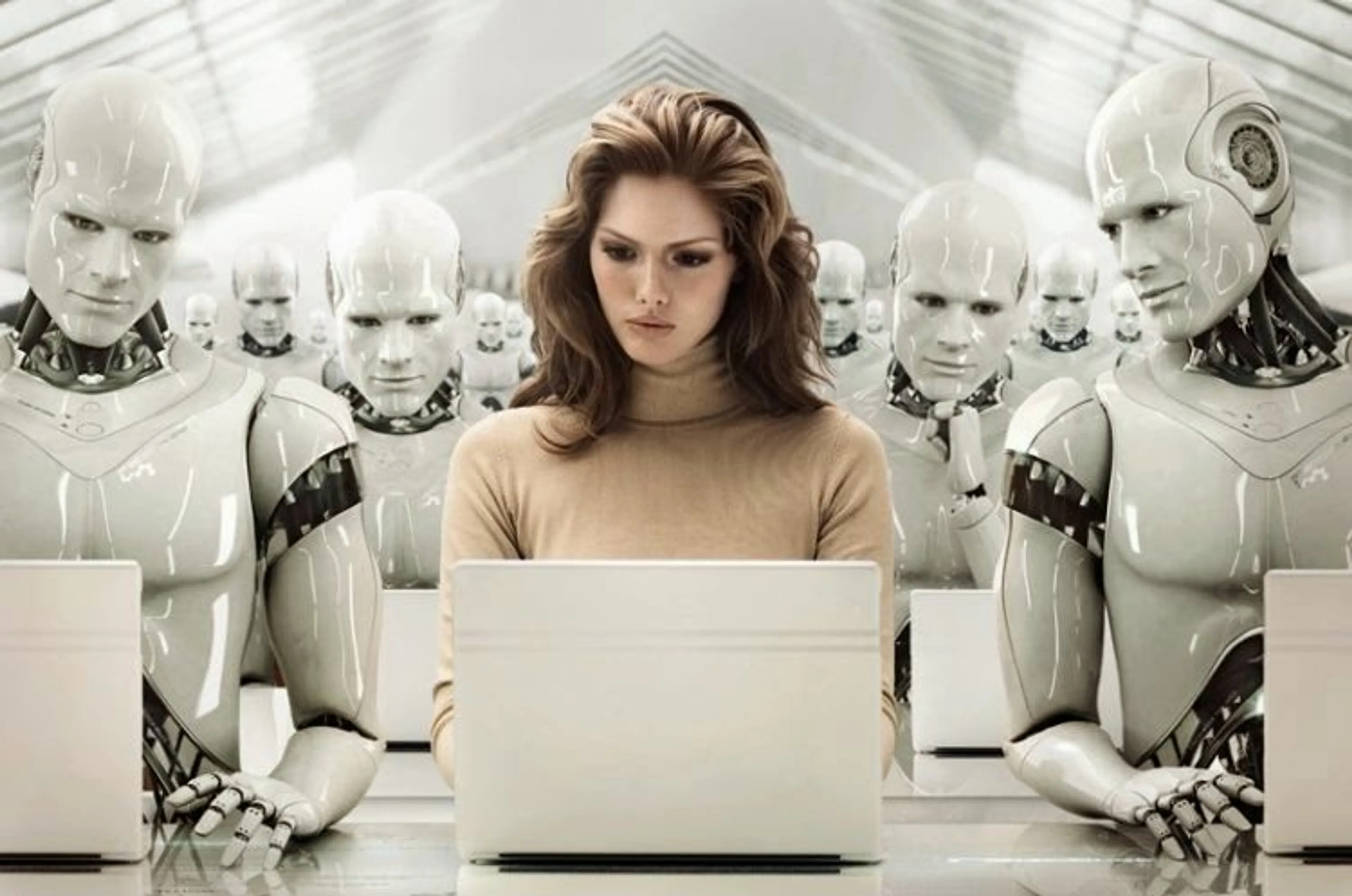

Процесс цифровой трансформации розничных банков похож на превращение гусеницы в бабочку. Но всем ли банкам нужно стремиться к 100% цифровой модели и как понять, на какой стадии превращения банк находится сейчас?

Мотивация БВУ к внедрению цифровых изменений – прежде всего денежная. Новые игроки отрасли перетянули на себя уже треть роста выручки от финансовых услуг: до 33% приходится на цифровые банки нового типа, небанковских операторов электронных платежей, стартапы из областей финтеха и бигтеха. Большинство «единорогов» сферы финтеха, например, Ant Financial или Stripe, появились на свет полностью цифровыми. Цифровое рождение пока редкость, но все же молодые и дерзкие игроки подливают масла в огонь на конкурентном рынке финансовых услуг. Так что традиционным банкам приходится меняться.

Цифровая зрелость банка напрямую влияет на его капитализацию, а операционная эффективность помогает тратить меньше, поэтому здоровый бухгалтерский баланс становится главным источником роста доходов.

Есть три степени цифровой зрелости банков: 50% вообще не начали трансформацию, 38% проявляют активность (находятся на пути превращения из гусеницы в бабочку). Наконец, 12% имеют четкий digital-фокус, то есть знают, умеют, практикуют. Но ни один традиционный банк пока не стал на 100% цифровым, хотя «крылья бабочки» у многих становятся отчетливо видны.

Цифровая зрелость розничных банков заметно отличается в зависимости от отправной точки, уровня амбиций, региона работы, видов услуг. Однако есть критерии, чтобы ее оценить, можно выделить10 на основе собственного опыта работы с крупнейшими финансовыми компаниями мира.

Приоритет модели mobile first: у современного банка множество каналов взаимодействия с клиентами, включая филиалы, банкоматы, колл-центры и персональных менеджеров. Что находится в центре? У digital-банка – наиболее часто мобильный канал – основной, другие помогают поддерживать полноценную коммуникацию. При этом конкуренции нет: смартфон в центре модели коммуникации с клиентом, а другие каналы его дополняют.

Автоматизация ручных операций в бэк-офисе: от управления рисками до обслуживания клиентов – все процессы по умолчанию должны строиться на системах данных и аналитике и использовать современные возможности искусственного интеллекта. При таком подходе банк может полноценно обслуживать десятки розничных клиентов и клиентов малого бизнеса.

Открытость банка: лидирующие банки думают о том, можно ли выставить свою цифровую платформу на открытый рынок через архитектуру микросервисов и API. Как заметил один эксперт, рынок финуслуг превращается из тарелки спагетти в лазанью, где банки выбирают, на каком слое хотят работать, а также кто владеет и управляет соусом, который все соединяет. Сотрудничество заменяет конкуренцию.

Расширение традиционной модели: цифровой банк рассматривает потенциальные потоки доходов даже за рамками привычных сервисов: от страхования до нефинансовых услуг, которые вместе работают на финансовое благополучие клиентов. Доля таких сервисов в портфеле банков будущего будет расти, а традиционные потоки, процентные и комиссионные доходы – снижаться.

Цифровой банк = data-driven банк: цифровой банк умеет работать с большими данными и использовать технологии искусственного интеллекта и машинного обучения для повышения прибыльности. Аналитики сравнивают доступ банков к данным с открытием нефтяных месторождений. Но лучшие банки знают не только, где бурить, но и как улучшать и использовать топливо из этих скважин.

Публичное облако в основе инфраструктуры: публичные облака обеспечивают эффективную реализацию и быструю масштабируемость цифровых банковских услуг. Поэтому банки с высокой степенью цифровой зрелости постоянно задаются вопросом про публичные облака: «Почему бы и нет?»

Гибкость: digital-банки становятся Agile, то есть внедряют культуру создания продуктов и управления изменениями. Так минимально жизнеспособные услуги быстро попадают на рынок и дорабатываются исходя из обратной связи клиентов. Гибкость обеспечивает интерактивный подход во всем и поддерживает процесс трансформации банков.

Инновации в сердце банка: через десять лет лучшие цифровые банки будут иметь сильный баланс, стабильное финансирование и отличное управление рисками. Но речь идет не о замене традиционной модели, а о ее дозревании и повышении операционной эффективности благодаря инновациям.

Сотрудничество в отрасли финтеха: цифровые банки строят партнерскую экосистему. Только банк, который умеет работать с экосистемой, фильтровать, выявлять и монетизировать хорошие идеи, сможет оставаться в авангарде отрасли.

HR с прицелом на технологии: все эти процессы могут работать только при наличии в штате банка талантливых специалистов, которые поддерживают изменения. Все чаще современные банки отказываются от позиции директор по ИТ, потому что цифровой становится вся их структура.

У лидеров мирового ретейла и коммерческих банков сегодня много общего: это ДНК, которая становится полностью цифровой. Традиционный ретейл и банки за 2015-2018 годы вложили около $1 трлн долларов в IT, большая часть этих средств ушла на технологии с трансформационным потенциалом – облачные платформы и ИИ. Это огромные средства, и тем, кто их вкладывает, важно понимать коммерческий потенциал преобразований.

Оценка цифровой зрелости банка становится точкой принятия решений для членов его правления и других заинтересованных сторон. На пути из гусеницы в бабочку традиционным банкам предстоит установить важный баланс между «run the bank» и «change the bank»: управлением тем, что уже создано, и изменениями. У каждого этот баланс будет свой. Но именно цифровая зрелость станет тем, что отличает будущих победителей финтеха от неудачников.

Антон Мусин, управляющий директор Accenture в России и Казахстане

При работе с материалами Центра деловой информации Kapital.kz разрешено использование лишь 30% текста с обязательной гиперссылкой на источник. При использовании полного материала необходимо разрешение редакции.