В фокусе внимания рынков – выступления членов ФРС и данные по инфляции

Охлаждение рынка труда может облегчить работу Федрезерва по возврату ИПЦ к целевому таргету

Обзор рынков, подготовленный аналитиками Ассоциации финансистов Казахстана (АФК).

Валютный рынок

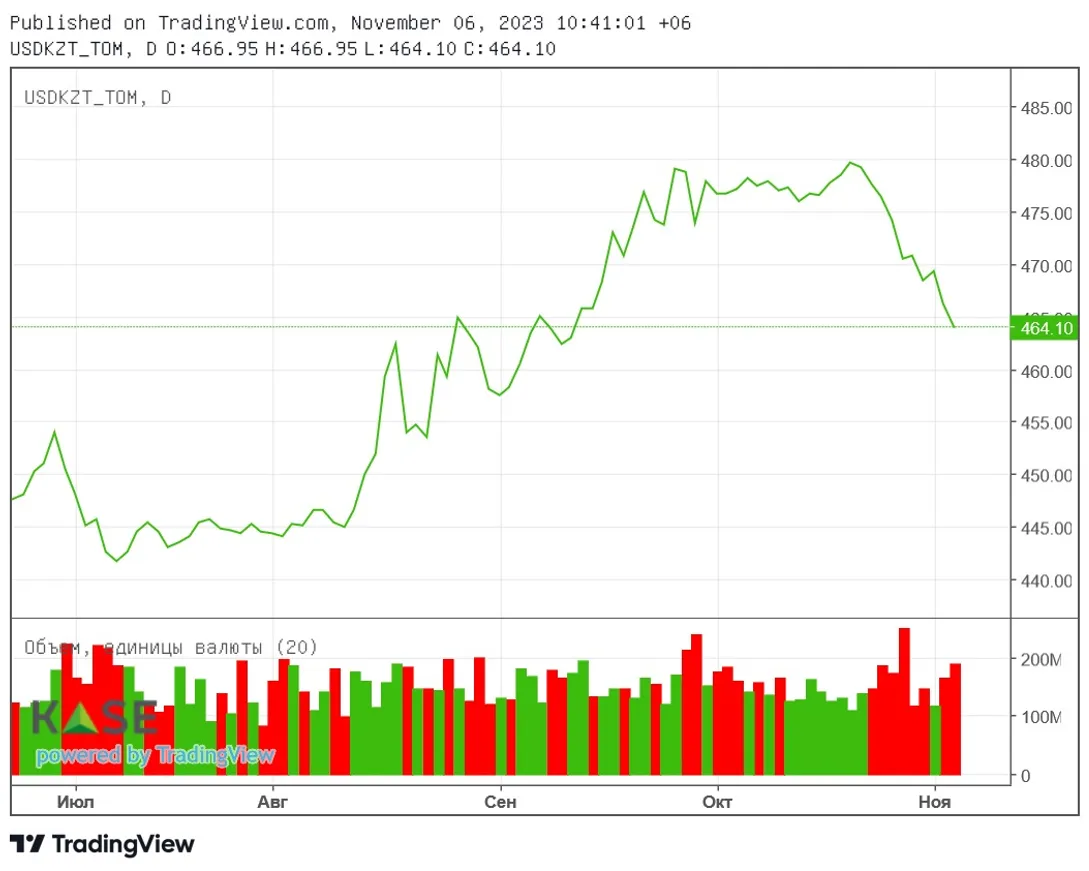

К концу прошлой недели пара USD/KZT продолжила

снижаться на фоне растущего предложения инвалюты на внутреннем рынке,

заметного улучшения аппетита к риску на мировых рынках и ослабления

индекса доллара (-1,0%). По итогам валютных торгов в пятницу пара USD/KZT

закрылась на уровне 464,98 (-2,97 тенге) впервые с сентября. При этом

торги проходили при высокой активности – совокупный объем составил 192,3

млн долларов (+23,6 млн). Рост предложения инвалюты мог быть обусловлен

как подготовкой к предстоящему фискальному периоду, так и операциями

НБРК (продажа инвалюты из Нацфонда).

На сегодняшней сессии пара USD/KZT (10:40 ALA) торгуется на уровне 462,9 тенге за доллар.

Диаграмма 1. USD/KZT:

Источник: KASE

Денежный рынок

По итогам торгов в пятницу индикативные ставки

денежного рынка продемонстрировали рост: TONIA до 15,80% (+5 б.п.),

SWAP_1D – до 13,63% (+175 б.п.). При этом объем торгов сохраняется выше

отметки в 1,1 трлн тенге четвертую сессию подряд. В то же время

пятничный спрос на депозитном аукционе НБРК составил 482,0 млрд тенге и

был удовлетворен в полном объеме (средневзвешенная доходность – 16,0%

годовых). Открытая позиция по операциям НБРК находится вблизи 4,3 трлн

тенге чистой задолженности НБРК перед рынком.

Фондовый рынок

Торги на фондовом рынке в пятницу завершились

небольшим снижением индекса KASE – до 4 055,2 пункта (-0,3%). В составе

индекса рост акций KEGOC (+1,3%) и КазТрансОйла (+0,8%) был перевешен

снижением долевых инструментов Казатомпрома (-2,3%). Отметим, что

подписка на SPO KEGOC завершилась 2 ноября, в ближайшее время будут

объявлены итоги SPO.

Среди событий долгового рынка можно отметить размещение КФУ краткосрочных облигаций объемом 15,1 млрд тенге со средневзвешенной доходностью к погашению 14,64% годовых.

Мировой рынок

Фондовый рынок США завершил торги пятницы

очередным ростом (на 0,7-1,4%) на фоне вышедшей слабой статистики по

рынку труда. Так, количество рабочих мест в экономике США в октябре

увеличилось на 150 тыс. при ожиданиях роста на 180 тыс. Темпы роста

замедлились почти в два раза по сравнению с 297 тыс. в сентябре. На этом

фоне уровень безработицы поднялся до 3,9% с 3,8% месяцем ранее. Кроме

того, средняя почасовая оплата труда в частном секторе в октябре выросла

на 0,2% при прогнозах роста на 0,3%. Охлаждение рынка труда может

облегчить работу Федрезерва по возврату ИПЦ к целевому таргету в 2% и

привести к более раннему старту цикла снижения ставок.

Диаграмма 2. Количество новых рабочих мест в экономике США:

Источник: TradingEconomics

На текущей неделе в фокусе внимания инвесторов – выступления членов Федрезерва, данные по исполнению федерального бюджета, инфляционным ожиданиям, заявкам на пособие по безработице и т.д.

Нефть

На фоне данных об ослаблении экономической

активности в США и Китае цены на нефть Brent завершили прошлую неделю

снижением – 84,9 доллара за баррель (-2,3%). Между тем Саудовская Аравия

и РФ продолжат до конца декабря 2023 года дополнительное добровольное

сокращение поставок нефти на мировые рынки (1,0 и 0,3 млн барр.). На

этом фоне на сегодняшних азиатских торгах нефть растет на 0,6% – до 85,3

доллара за баррель.

Российский рубль

Перед длительными выходными в РФ курс USD/RUB

снизился до 92,42 рубля за доллар (-1%). Ключевую поддержку рублю

оказывают повышение базовой ставки и обязательные продажи экспортной

выручки экспортерами. В этом ключе отметим комментарий министра финансов

РФ Антона Силуанова о том, что «меры по усилению контроля за возвратом

валютной выручки экспортерами сыграли свою роль, курс рубля

стабилизировался и будет находиться вблизи текущего уровня и дальше».

При работе с материалами Центра деловой информации Kapital.kz разрешено использование лишь 30% текста с обязательной гиперссылкой на источник. При использовании полного материала необходимо разрешение редакции.