Руслан Каким: Программа «Нурлы жер» мотивирует банки выдавать ипотеку

Какие банки участвуют в программе и насколько выгодны ставки для заемщиков

Субсидирование 317 ипотечных займов на сумму 3 млрд тенге по программе «Нурлы жер» одобрено Казахстанской ипотечной компанией (КИК). Субсидированные займы уже выдаются в таких городах, как Алматы, Астана, Актау, Актобе, Атырау, Караганда, Кокшетау, Талдыкорган, Тараз, Уральск, Усть-Каменогорск, Костанай, Жезказган, Семей и Кызылорда. Напомним, ежегодно в рамках программы «Нурлы жер» из республиканского бюджета будет выделяться 10 млрд тенге. Основная цель - субсидирование ставки вознаграждения по ипотечным займам, выдаваемым банками населению. Согласно установленным индикаторам программы с 2017 года планируется просубсидировать около 8 тыс. ипотечных жилищных займов на общую сумму 120 млрд тенге. О реализации и тонкостях программы субсидирования в интервью корреспонденту центра деловой информации Kapital.kz рассказал Руслан Каким, заместитель председателя правления АО «ИО «Казахстанская Ипотечная Компания» - дочерней организации АО «НУХ «Байтерек».

- Руслан Кажымуратович, сколько банков на данный момент участвует в программе субсидирования?- На сегодняшний день свое участие подтвердили 10 банков второго уровня. В их числе: АО «Банк ЦентрКредит», АО «АТФБанк», ДБ АО «Сбербанк», АО «Банк ВТБ», АО «Bank RBK», АО «Нурбанк», АО «Жилстройсбербанк Казахстана», АО «Цеснабанк», АО «KASSA NOVA BANK» и АО «Tengri Bank». 4 банка уже подключились к программе и принимают заявки на предоставление субсидированных ипотечных займов. Это АО «Банк ЦентрКредит», АО «АТФБанк», ДБ АО «Сбербанк» и АО «Банк ВТБ». Остальные планируют подключиться к программе во втором полугодии. Кроме того, в рамках программы АО «Жилстройсбербанк Казахстана» принимает заявки на субсидирование займов по направлению развития индивидуального жилищного строительства.- По каким критериям отбирались БВУ для участия в программе? Предъявлялись ли к ним особые требования?- В соответствии с программой на момент рассмотрения КИК ходатайств БВУ на субсидирование ипотечного займа он должен соответствовать основным двум требованиям. Во-первых, иметь действующие лицензии, требуемые законодательством РК. В том числе лицензии на проведение банковских и иных операций, связанных с выдачей ипотечных займов. Во-вторых, участвовать в системе обязательного коллективного гарантирования вкладов физических лиц в банках второго уровня.- Помимо банков, в программе субсидирования КИК планировала задействовать также ипотечные организации. Как движется работа в этом направлении? - Казахстанская ипотечная компания инициировала изменения в программу в этом направлении. Однако в соответствии с действующим законодательством субсидированные ипотечные займы могут выдавать только банки. В связи с чем внедрение механизма субсидирования займов, выдаваемых ипотечными организациями, требует внесения изменений в законодательство. В частности, в закон об ипотеке недвижимого имущества.

– Максимальный срок займа – 15 лет, а срок субсидирования – 10 лет. На каких условиях заемщик будет оплачивать ипотеку оставшиеся 5 лет? В частности, ГЭСВ останется неизменной, т. е. на момент заключения договора займа или исходя из рыночной ситуации?- Банки выдают ипотечные жилищные займы по ставке вознаграждения, не превышающей уровень базовой ставки Национального банка РК более чем на 5%, действующей на момент принятия решения о субсидировании. На сегодняшний день базовая ставка Нацбанка составляет 10,25%. Таким образом, кредиты выдаются по ставке, не превышающей 15,25% годовых, из них КИК субсидирует 5,25% годовых.Во время срока субсидирования (максимально 10 лет) ставка вознаграждения для заемщика составляет 10% годовых, далее (5 лет) заемщик должен оплачивать полную ставку - 15,25% годовых. При этом кредиты выдаются с фиксированной ставкой вознаграждения, которая не подлежит изменению. Следует отметить, что сегодня ряд банков смягчили условия по данному продукту. Так, например, АО «Банк ЦентрКредит» после истечения срока субсидирования сохраняет для заемщика ставку на уровне 10% годовых. ДБ АО «Сбербанк» повышает ставку лишь на 0,5%, до 10,5% годовых.- Как вы будете реагировать, если Нацбанк изменит базовую ставку? - Максимальная сумма субсидирования лимитирована 7%. Так, в случае повышения базовой ставки вознаграждения субсидированию будут подлежать займы, выданные по ставке до 17% годовых. А при ее снижении по вновь выдаваемым займам сократится и размер субсидий. Ставка для заемщика в соответствии с программой составляет 10% годовых неизменно.

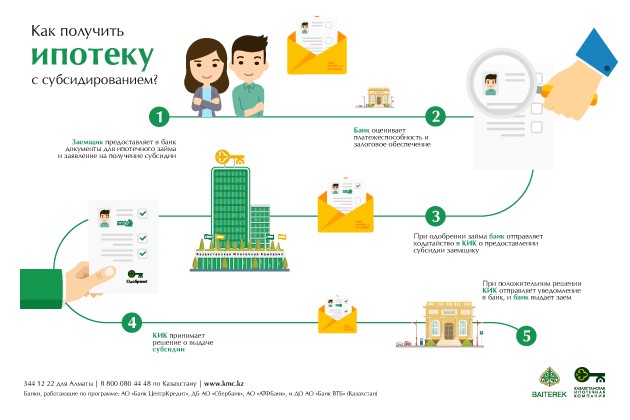

- Какие основные требования предъявляются к заявителям? Есть ли ограничения по уровню дохода?- Каждый гражданин Казахстана может обратиться в любой банк, подтвердивший свое участие в программе «Нурлы жер», и получить субсидированный кредит. Главное условие – соответствие заявки всем условиям программы. Проверка заемщика, его платежеспособность и кредитоспособность определяются в соответствии с кредитной политикой БВУ. То есть банки на свое усмотрение могут предъявить какие-либо дополнительные требования и запросить у заемщика подтверждающие документы.- Допускаются ли к участию в программе субсидирования лица, имеющие в собственности недвижимость или стоящие в очереди по другим госпрограммам?- Наличие другого жилья, очередность на получение жилья в местных исполнительных органах не являются препятствиями для участия в программе «Нурлы жер». Повторюсь, что любой гражданин может участвовать в программе на ее условиях.- Какие документы необходимо предоставить в банк, чтобы стать участником программы субсидирования?- Заявки на субсидирование ипотечных займов принимают банки - участники программы «Нурлы жер». Соответственно, они и осуществляют прием и обработку документов. Стандартный пакет документов на получение ипотечного займа примерно одинаков. Это удостоверение личности заемщика, свидетельство о заключении или расторжении брака, справка о заработной плате за последние 6 месяцев, правоустанавливающие документы и справка об обременении на приобретаемое жилье, а также отчет об оценке приобретаемого жилья. При необходимости банк может запросить у заемщика дополнительные документы. - Руслан Кажымуратович, наличие созаемщика или гаранта является ли обязательным условием?- Кредиты банками выдаются в соответствии с их кредитной политикой. В связи с чем требования к уровню дохода устанавливаются непосредственно банками. Но, как правило, привлечение гаранта или созаемщика необходимо при недостаточности собственного дохода.- Как проходит процедура выдачи ипотечных займов? В какие сроки заемщику можно рассчитывать на получение кредита и покупку квартиры соответственно?- В соответствии с программой потенциальный заемщик, подобрав понравившееся ему жилье, обращается с пакетом документов в БВУ. Банк в соответствии с процедурой, установленной внутренними документами, проводит оценку платежеспособности заемщика и оценку залогового обеспечения. В случае принятия положительного решения о предоставлении ипотечного жилищного займа банк в течение 3 рабочих дней с момента принятия решения направляет в КИК ходатайство о предоставлении заемщику субсидии.Компания в соответствии с программой в течение 5 рабочих дней рассматривает заявку и в течение 3 рабочих дней направляет решение в банк. На практике же благодаря оптимизации ряда бизнес-процессов эти процедуры занимают до 3 дней. В случае одобрения КИК банком проводятся процедуры по переоформлению жилья, подписанию договоров и регистрации залога. Сроки рассмотрения у банков разные, в среднем около недели. Таким образом, процесс от момента обращения в банк до получения кредита занимает примерно 3-4 недели.- Согласно условиям программы БВУ не взимают какие-либо сборы и иные платежи, связанные с оформлением, обслуживанием и выдачей займа. Но что делать и куда обращаться заемщику, если банки вдруг будут взимать различные комиссии?- Для этой программы банки, участвующие в ней, специально разработали новые внутренние нормативные документы, соответствующие всем требованиям программы. По всем заявкам, поступающим в КИК, данные требования соблюдаются. Тем не менее если по какой-либо ошибке банком будут устанавливаться недопустимые программой комиссии, клиент может обратиться в КИК. Мы свяжемся с банком-партнером и разберемся в ситуации.- Предусмотрена ли в рамках программы отсрочка платежа по так называемым реабилитирующим обстоятельствам? - В рамках программы предусмотрен ряд случаев, когда заемщику может быть предоставлена отсрочка платежа. Это утрата работы заемщиком/созаемщиком, рождение ребенка и нахождение заемщика/созаемщика в отпуске по уходу за ребенком, временная нетрудоспособность, тяжелая болезнь либо инвалидность заемщика/созаемщика или их близких родственников, смерть созаемщика или близких родственников.

- Руслан Кажымуратович, наличие созаемщика или гаранта является ли обязательным условием?- Кредиты банками выдаются в соответствии с их кредитной политикой. В связи с чем требования к уровню дохода устанавливаются непосредственно банками. Но, как правило, привлечение гаранта или созаемщика необходимо при недостаточности собственного дохода.- Как проходит процедура выдачи ипотечных займов? В какие сроки заемщику можно рассчитывать на получение кредита и покупку квартиры соответственно?- В соответствии с программой потенциальный заемщик, подобрав понравившееся ему жилье, обращается с пакетом документов в БВУ. Банк в соответствии с процедурой, установленной внутренними документами, проводит оценку платежеспособности заемщика и оценку залогового обеспечения. В случае принятия положительного решения о предоставлении ипотечного жилищного займа банк в течение 3 рабочих дней с момента принятия решения направляет в КИК ходатайство о предоставлении заемщику субсидии.Компания в соответствии с программой в течение 5 рабочих дней рассматривает заявку и в течение 3 рабочих дней направляет решение в банк. На практике же благодаря оптимизации ряда бизнес-процессов эти процедуры занимают до 3 дней. В случае одобрения КИК банком проводятся процедуры по переоформлению жилья, подписанию договоров и регистрации залога. Сроки рассмотрения у банков разные, в среднем около недели. Таким образом, процесс от момента обращения в банк до получения кредита занимает примерно 3-4 недели.- Согласно условиям программы БВУ не взимают какие-либо сборы и иные платежи, связанные с оформлением, обслуживанием и выдачей займа. Но что делать и куда обращаться заемщику, если банки вдруг будут взимать различные комиссии?- Для этой программы банки, участвующие в ней, специально разработали новые внутренние нормативные документы, соответствующие всем требованиям программы. По всем заявкам, поступающим в КИК, данные требования соблюдаются. Тем не менее если по какой-либо ошибке банком будут устанавливаться недопустимые программой комиссии, клиент может обратиться в КИК. Мы свяжемся с банком-партнером и разберемся в ситуации.- Предусмотрена ли в рамках программы отсрочка платежа по так называемым реабилитирующим обстоятельствам? - В рамках программы предусмотрен ряд случаев, когда заемщику может быть предоставлена отсрочка платежа. Это утрата работы заемщиком/созаемщиком, рождение ребенка и нахождение заемщика/созаемщика в отпуске по уходу за ребенком, временная нетрудоспособность, тяжелая болезнь либо инвалидность заемщика/созаемщика или их близких родственников, смерть созаемщика или близких родственников.

- Чем грозят участникам программы нерегулярные взносы?- В случае неплатежа заемщика по кредиту КИК вправе расторгнуть договор субсидирования. При этом вопрос о расторжении договора рассматривается лишь по истечения последовательных 90 календарных дней просрочки. Таким образом, в случае выхода на просрочку у заемщика есть около 3 месяцев, чтобы вернуться в график.- Как вы думаете, 10 млрд тенге ежегодно – не слишком маленький объем для программы? И для чего установлен лимит по сумме?- При разработке программы рассчитывалось, что она охватит порядка 8 тыс. человек. При средней сумме займа 15 млн тенге совокупный ипотечный портфель около 120 млрд тенге. Ежегодное выделение средств до 10 млрд тенге достаточно, чтобы просубсидировать данный объем. Кроме того, программой предусмотрены максимальные субсидируемые суммы займов - 20 млн тенге для г. Астаны и Алматы, 15 млн тенге - для регионов, как раз для того чтобы охватить как можно больше заемщиков.- В чем, на ваш взгляд, преимущества этой программы в отличие от других программ господдержки?- Отмечу главные плюсы ипотеки с субсидированием для заемщиков. Во-первых, самостоятельный выбор банка, т. е. заемщик может обратиться в любой банк, в котором ему комфортнее и удобнее обслуживаться. Во-вторых, валюта займа - тенге, без привязки к доллару США, ставке инфляции или рефинансирования, а также к базовой ставке. Таким образом, на протяжении срока кредитования будет фиксированная ставка, и в случае девальвации заемщик не пострадает, в отличие от тех, кто брал кредит в долларах США или привязанных к нему. В-третьих, ежемесячный взнос и переплата. Заемщик получает заём в банке-партнере под ставку 15,25% годовых. Из них 10% годовых оплачивает самостоятельно, а 5,25% КИК ежемесячно платит за заемщика на протяжении 10 лет из 15 возможных по займу. Здесь необходимо отметить, что под субсидирование попадают займы, выданные по формуле: базовая ставка плюс 5% (с 22.08.2017 она составляет 10,25%). В результате общая переплата по займу с субсидированием значительно меньше по сравнению с обычным. В-четвертых, БВУ не взимают какие-либо комиссии, сборы и иные платежи, связанные с получением или обслуживанием ипотечных жилищных займов, заключением договора субсидирования. И, наконец, получить ипотеку по программе субсидирования «Нурлы жер» может любой казахстанец. При этом не нужно стоять в очереди на получение жилья, а также не имеет значения наличие у заемщика другого жилья и его количество.- Руслан Кажымуратович, каких результатов вы ожидаете от реализации программы «Нурлы жер»?- Целевой индикатор программы – выдать порядка 8 тыс. займов на общую сумму 120 млрд тенге. В целом программа «Нурлы жер» направлена как на прямую помощь населению в виде субсидий, так и на стимулирование и оживление ипотечного рынка, мотивируя банки выдавать ипотеку. Ведь часть процентов в ежемесячном платеже гарантированно покрывает государство, а это позволяет банкам снизить риски по заемщикам. Кроме того, одно из условий программы - приобретение первичного жилья. Таким образом, она помогает застройщикам реализовать построенное жилье и в целом стимулирует рынок жилищного строительства.