Кредитование реального сектора: новый акцент на малый и средний бизнес

Доступ к кредитным ресурсам остается одной из ключевых проблем, с которой сталкиваются предприниматели

Реальный сектор экономики играет центральную роль в развитии Казахстана. По данным, в 2023 году доля малого и среднего бизнеса (МСБ) в структуре экономики составила 36,5%, а число занятых в этом секторе превысило 4,3 млн человек. Тем не менее доступ к кредитным ресурсам остается одной из ключевых проблем, с которой сталкиваются предприниматели. Регулярно подчеркивается важность системной поддержки реального сектора, включая упрощение доступа к финансовым инструментам.

Банки как драйверы развития

В 2023 году объем кредитования бизнеса вырос на 28%, из которых значительная часть пришлась на МСБ. Несмотря на положительные тенденции, эксперты отмечают, что доля малого бизнеса, активно пользующегося банковскими продуктами, составляет менее 50%. Одной из причин остаются сложные процедуры оформления кредитов и нехватка адаптированных решений.

Банковская система Казахстана обладает всеми возможностями для трансформации кредитования. В первую очередь, это переход к цифровым инструментам. Например, в некоторых банках уже реализована возможность онлайн-оформления кредитного лимита, что позволяет предпринимателям минимизировать временные издержки. Однако для масштабного эффекта требуется более активное участие всех игроков рынка.

Новый продукт на рынке кредитования

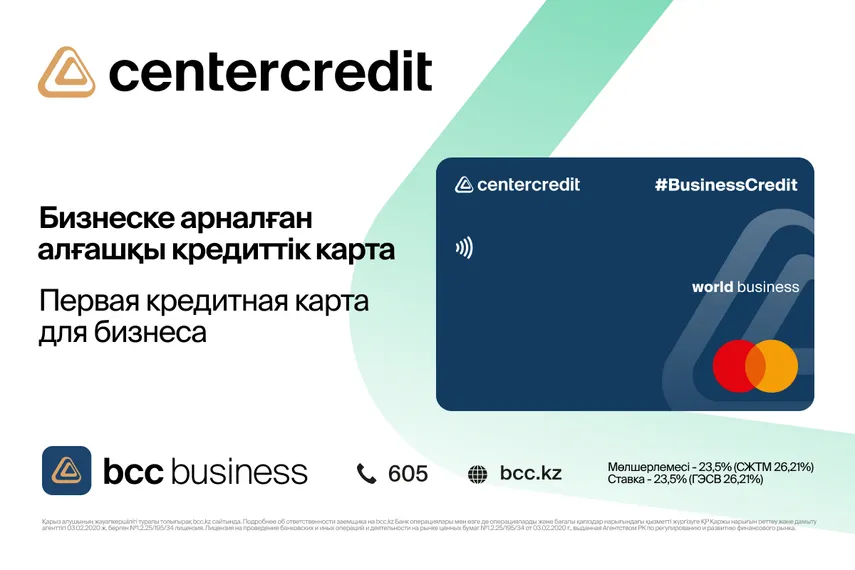

На фоне необходимости развития кредитования реального сектора Банк ЦентрКредит представил новую кредитную карту #businesscredit, специально разработанную для малого и среднего бизнеса. Это первая в Казахстане кредитная карта для предпринимателей, которая сочетает в себе скорость, удобство и гибкость.

Ключевые преимущества карты:

· Кредитный лимит до 5 000 000 тенге: доступ к средствам в один клик, без сложных процедур. Ставка - 23,5% (ГЭСВ 26,21%).

· Рассрочка до 6 месяцев: возможность гибкого управления финансами.

· Цифровой формат: карта становится доступной сразу после одобрения, без ожидания выпуска.

· Передовые технологии: Apple Pay, Google Pay и динамический CVV для безопасности онлайн-платежей.

· Приветственный лимит: доступен даже для новых компаний с минимальным сроком существования.

Кроме того, карта привязана к лимиту овердрафта, что позволяет гибко использовать ресурсы под нужды бизнес-цикла. Общая сумма кредитного лимита может достигать 250 млн тенге, что делает продукт универсальным решением для предпринимателей.

Что это значит для бизнеса?

Скорость и гибкость становятся ключевыми конкурентными преимуществами. Предприниматель больше не зависит от долгих процедур согласования. Срочно оплатить поставку, заказать рекламу или провести ремонт офиса — все это можно сделать за несколько кликов, используя #businesscredit.

Финансовая свобода как инструмент роста

Кредитная карта #businesscredit — это пример того, как банковский продукт может решить реальные проблемы предпринимателей. Она упрощает доступ к ресурсам, убирая барьеры, которые часто мешают бизнесу расти. В условиях, когда малый и средний бизнес играет ведущую роль в экономике Казахстана, такие решения становятся не просто полезными, а необходимыми.

Трансформация кредитования — это не только о цифровизации или снижении бюрократии, но и о новой роли банков как партнеров бизнеса. Своевременные и адаптированные продукты, такие как #businesscredit, могут стать драйвером не только для конкретной компании, но и для экономики страны в целом.

Подробнее на сайте bcc.kz

Лицензия №1.2.25/195/34 от 03.02.2020 г., выданная АРРФР РК

При работе с материалами Центра деловой информации Kapital.kz разрешено использование лишь 30% текста с обязательной гиперссылкой на источник. При использовании полного материала необходимо разрешение редакции.